AUTOR: TYLER DURDEN

CZWARTEK, MAR 23, 2023 – 03:58 PM

Autor: Michael Maharrey via SchiffGold.com,

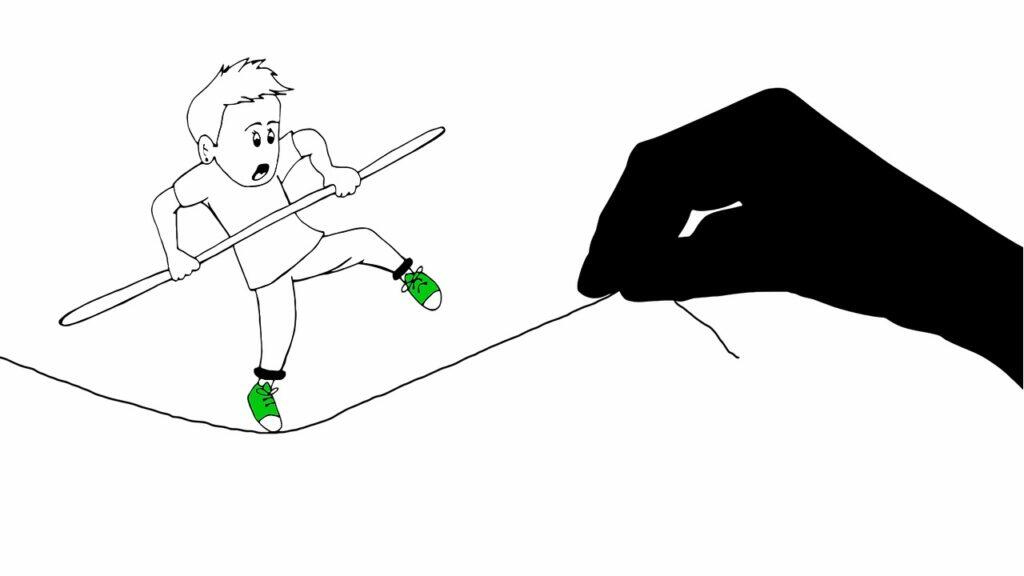

Rezerwa Federalna próbuje chodzić po linie – w huraganie.

Po tym, jak podwyżki stóp procentowych doprowadziły do upadku Silicon Valley Bank i Signature Bank, Rezerwa Federalna i Departament Skarbu USA wkroczyły z pomocą ratunkową. Gdy ta w tamie wydaje się na razie zatkana, Fed podniósł stopy procentowe o kolejne 25 punktów bazowych na marcowym posiedzeniu.

W efekcie ratowanie banków zakończyło walkę o inflację, pozwalając Fed na kontynuowanie pozorów walki o inflację jeszcze przez jakiś czas.

PODWYŻKA STÓP

Na marcowym posiedzeniu FOMC podniósł stopy procentowe o kolejne ćwierć procent. To podnosi docelowy przedział dla stopy funduszy Fed do 4,75-5%. Była to dziewiąta z rzędu podwyżka stóp.

W oficjalnym oświadczeniu FOMC stwierdzono, że “amerykański system bankowy jest zdrowy i odporny”.

Zauważono również, że inflacja “pozostaje podwyższona”.

CPI wyniósł w lutym 6%. Chociaż CPI spadł w ostatnich miesiącach, pozostaje bliżej szczytów z 2022 r. niż celu 2% Fed.

W komunikacie FOMC wskazano, że “Komitet spodziewa się, że pewne dodatkowe wzmocnienie polityki pieniężnej może być właściwe w celu osiągnięcia nastawienia polityki pieniężnej, które jest wystarczająco restrykcyjne, aby przywrócić inflację do 2 procent w czasie”.

Usunięto jednak z komunikatu sformułowanie, że komitet oczekuje “ciągłych podwyżek” i zastąpiono je linią mówiącą, że komitet “będzie ściśle monitorował napływające informacje i oceniał implikacje dla polityki pieniężnej”.

Było to powszechnie postrzegane jako gołębia wskazówka, że Fed może być blisko końca podwyżek stóp procentowych.

W oświadczeniu podkreślono jednak, że “Komitet jest mocno zaangażowany w przywrócenie inflacji do celu 2 proc.”

Podczas konferencji prasowej po posiedzeniu Powell wskazał, że kryzys bankowy może faktycznie pomóc Fed pokonać inflację poprzez zaostrzenie warunków kredytowania.

A może nie.

Możliwe, że te wydarzenia okażą się bardzo umiarkowanym wpływem na gospodarkę, w którym to przypadku inflacja będzie nadal silna, w takim przypadku, wiesz, ścieżka może wyglądać inaczej. Możliwe jest również, że to potencjalne zaostrzenie przyczyni się z czasem do znacznego zaostrzenia warunków kredytowych. Zasadniczo oznacza to, że polityka pieniężna może mieć mniej pracy do wykonania. Po prostu nie wiemy”.

Podwyżka stóp procentowych o 25 punktów bazowych była powszechnie oczekiwana. Ponieważ inflacja cenowa wciąż utrzymuje się znacznie powyżej celu, Fed nie mógł wiarygodnie zmienić i zakończyć podwyżek stóp procentowych. Ale nie popełnijcie błędu, walka inflacyjna zakończyła się w momencie, gdy bank centralny stworzył program ratunkowy banku.

COŚ SIĘ ZEPSUŁO

Upadek SVB i Signature Bank był pierwszą rzeczą, która pękła w wyniku zacieśnienia polityki Fed.

Nie będą ostatnimi.

Jak mówiłem od miesięcy, było to nieuniknione. Ta gospodarka bańki jest zbudowana na sztucznie zaniżonych stopach procentowych i kreacji pieniądza. Fed odebrał mu część tego, gdy zaczął zacieśniać politykę pieniężną. W efekcie bank centralny wykopał fundamenty spod gospodarki i systemu finansowego. Nie można podważyć fundamentu bez spowodowania zawalenia się całego budynku.

Podczas konferencji prasowej po posiedzeniu FOMC Powell próbował przedstawić upadek SVB i Signature Bank jako “odstający”.

“To nie są słabości, które są w ogóle szeroko rozumiane przez system bankowy” – twierdził Powell.

To po prostu nieprawda.

W rzeczywistości upadek SVB i Signature Bank był wierzchołkiem góry lodowej. Według raportu Washington Post, setki banków są zagrożone, ponieważ podwyżki stóp procentowych Fed zdziesiątkowały wartość obligacji posiadanych przez te banki.

Według The Post bufor kapitałowy w amerykańskim systemie bankowym wynosi 2,2 biliona dolarów. Tymczasem całkowite niezrealizowane straty w systemie wynoszą od 1,7 do 2 bilionów dolarów.

Innymi słowy, gdyby banki zostały nagle zmuszone do likwidacji swoich portfeli obligacji i kredytów, straty wymazałyby od 77 do 91 procent ich połączonej poduszki kapitałowej. Wynika z tego, że duża liczba banków jest przerażająco delikatna. “

Fakt, że Fed pożyczył bankom około 300 miliardów dolarów w pierwszym tygodniu bailoutu, wskazuje, że problem nie był “odstający”.

KOPNIJ PUSZKĘ W DÓŁ DROGI

Fed wykonał sprytny ruch ratując banki. Stworzyło to sposób na złagodzenie wpływu podwyżek stóp procentowych na bilanse banków bez konieczności szerszego obniżania stóp procentowych.

Po upadku Banku Doliny Krzemowej Rezerwa Federalna ogłosiła program pożyczkowy, który pozwoli innym bankom łatwo uzyskać dostęp do kapitału “aby zapewnić bankom możliwość zaspokojenia potrzeb wszystkich swoich deponentów”.

Program finansowania terminowego banków (BTFP) będzie oferował pożyczki o długości do jednego roku bankom, stowarzyszeniom oszczędnościowym, kasom kredytowym i innym kwalifikującym się instytucjom depozytowym zastawiającym amerykańskie obligacje skarbowe, dług agencyjny i papiery wartościowe zabezpieczone hipoteką oraz inne kwalifikujące się aktywa jako zabezpieczenie. Banki będą mogły pożyczać pod zastaw swoich aktywów “po wartości nominalnej” (wartości nominalnej).

Zgodnie z oświadczeniem Rezerwy Federalnej “BTFP będzie dodatkowym źródłem płynności w stosunku do wysokiej jakości papierów wartościowych, eliminując potrzebę instytucji do szybkiej sprzedaży tych papierów wartościowych w czasach napięć”.

Należy pamiętać, że banki borykają się z problemami właśnie dlatego, że Fed podniósł stopy procentowe tak szybko po tak długim utrzymywaniu ich na poziomie zerowym. Jak zauważył Peter Schiff: “To Rezerwa Federalna stworzyła wszystkie te zniekształcenia poprzez sztuczne tłumienie stóp procentowych i spowodowała, że instytucje finansowe podjęły niewiarygodne ryzyko, aby uzyskać zwrot”.

Dzięki temu programowi kredytowemu banki mogą uzyskać dostęp do kapitału opartego na zdewaluowanych obligacjach bez sprzedaży swoich obligacji skarbowych i papierów wartościowych zabezpieczonych hipoteką na rynku z dużą stratą (do czego zmuszono SVB). Zapewnia to pewną stabilność zarówno bankom, jak i rynkom obligacji.

W ten sposób Fed był w stanie podnieść stopy procentowe i pokazać pozostanie w walce z inflacją. Może nawet nadal pozbywać się obligacji skarbowych i papierów wartościowych zabezpieczonych hipoteką ze swojego bilansu. Tymczasem banki mogą uniknąć bólu, uzyskując dostęp do tego szalonego programu pożyczkowego. W efekcie może mieć ciastko i je zjeść – przynajmniej przez chwilę.

Myślę, że Powell i spółka mają nadzieję, że ten kredyt da im czas na dalsze zacieśnianie przez jakiś czas w nadziei, że CPI spadnie wystarczająco w ciągu najbliższych kilku miesięcy, aby ogłosić zwycięstwo nad inflacją, a następnie odwrócić się bez utraty twarzy.

WALKA O INFLACJĘ DOBIEGŁA KOŃCA

Ale nie popełnijcie błędu, bez względu na to, co powie Powell, walka o inflację jest skończona.

Nie walczy się z inflacją, przekazując bankom 300 miliardów dolarów pieniędzy stworzonych z powietrza. Celem zacieśniania monetarnego jest wyciśnięcie płynności z systemu. Ten program pożyczkowy działa odwrotnie. Wprowadza płynność do systemu. Jest to dokładne przeciwieństwo walki z inflacją. Dosłownie tworzy inflację.

Co więcej, to tylko kwestia czasu, zanim coś innego zepsuje się w gospodarce lub systemie finansowym. Banki nie są jedynymi czynnikami, na które wpływają rosnące stopy procentowe. Korporacje są lewarowane do granic możliwości. Rząd federalny nadal pożycza i wydaje, zwiększając swój dług. Amerykańscy konsumenci zakopali się pod rekordowym zadłużeniem na kartach kredytowych. Cała gospodarka opiera się na sztucznie zaniżonych stopach procentowych.

A Fed właśnie ponownie podniósł stopy.

Fed mógł dostać palec w jedną szczelinę w tamie – na razie – ale nie potrwa długo, zanim pojawi się kolejna. A potem kolejny. A potem kolejny.

To tylko kwestia czasu, zanim Fed będzie musiał porzucić pozory walki inflacyjnej, dokonać zwrotu i zacząć ciąć stopy.

Innymi słowy, inflacja wygrała.

Ale na razie Powell and Company może nadal udawać, że jest twardy wobec inflacji. Może nadal chodzić po linie. Ale chodzenie po linie w huraganie jest skazane na porażkę.

Opublikowano za: https://www.zerohedge.com/markets/federal-reserve-walking-tightrope-hurricane

Wypowiedz się

Musisz się zalogować, aby móc dodać komentarz.