Przystępując do realizacji nihilistycznej doktryny prywatyzacyjnej, ówczesne władze musiały, głównie poprzez politykę finansową, wprowadzić takie kryteria i parametry finansowe, aby wystąpił samoistny, niejako wewnętrzny, społeczny przymus prywatyzacyjny ograniczający perspektywiczny rozwój państwowych podmiotów przemysłowych, rolnych i zakładów przetwórstwa spożywczego. Jeszcze w grudniu 1989 roku nowy, rzekomo już demokratyczny minister finansów zapowiedział radykalne podniesienie, od stycznia 1990 roku czterech głównych ówczesnych stóp procentowych, które jeszcze sam nawykiem socjalistycznym, ustalał.

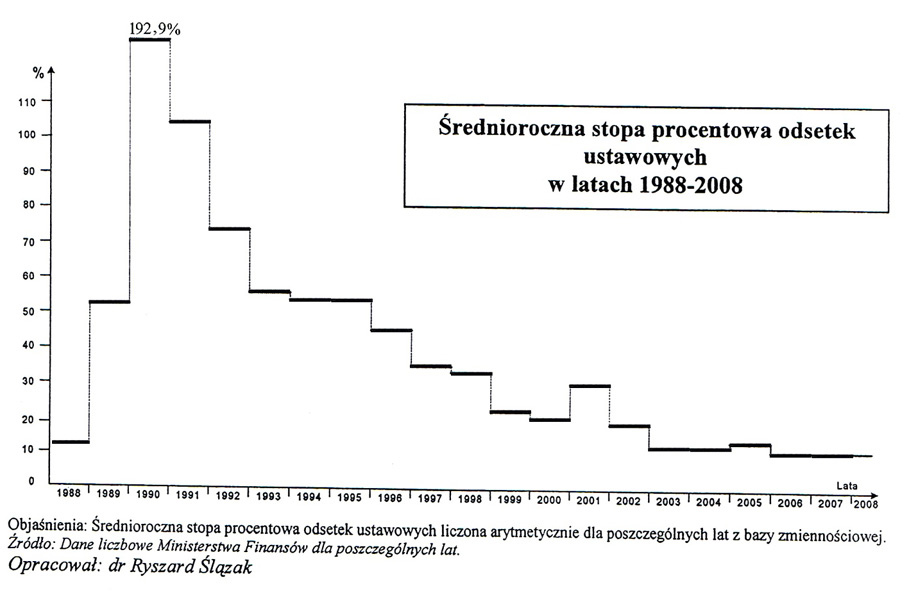

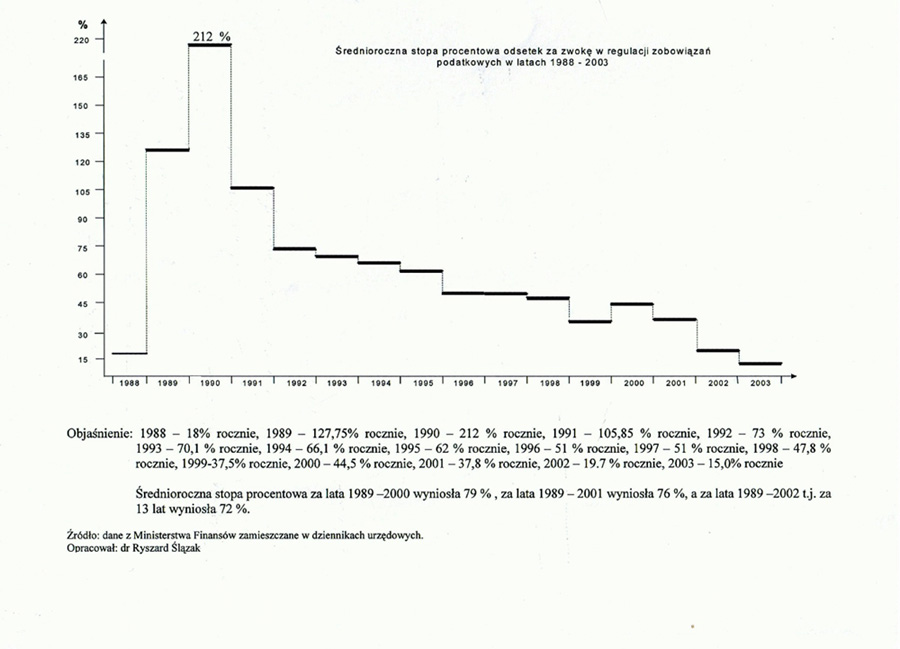

Radykalne podniesienie jego własnych dwóch stóp odsetkowych: odsetek od opóźnień płatniczych w stosunkach cywilno-prawnych i gospodarczych – tzw. odsetek ustawowych z poziomu 8,5 %, z początku roku 1989, do 193 % rocznie w roku 1990 i nawet wyżej w 1991 roku, a więc parokrotnie, (wykres 1), uruchomiło spiralę wstrząsów gospodarczych. Natomiast odsetki od zaległości w regulacji zobowiązań podatkowych zostały podniesione z 11,8 % w roku 1989, do poziomu aż 212 % rocznie, czyli wielokrotnie, w roku 1990 i 1991. Tak radykalne i wielokrotne, decyzyjne ich podniesienie przez rząd, powodowało lawinowe zatory płatnicze w całej gospodarce narodowej, do tego stopnia, że nawet budżet państwa nie regulował swoich konstytucyjnych zobowiązań, wobec instytucji państwa i współobywateli. Zmienność tych stóp w długim czasookresie, po roku 1989 obrazuje wykres 1 i 2.

Wykres 1

Ponadto niemal rewolucyjnie, w tym samym czasokresie zostały podniesione w roku 1990, także kredytowe stopy procentowe: z 7-8 % rocznie w roku 1989, do 7-8% miesięcznie i 84-96 procent rocznie, a nawet wyżej. Takie podniesienie stóp i utrzymywanie ich na tak rażąco wysokim poziomie, dotyczyło nie tylko, jak powinno, nowo uzyskiwanych przez przedsiębiorstwa, a udzielanych przez banki, kredytów obrotowych czy inwestycyjnych, ale dotyczyło to wszystkich czynnych umów kredytowych, zawartych w przeszłości przed rokiem 1990. Była to wyjątkowo niekorzystna decyzja władz, posłużenia się instrumentem finansowym, dla sparaliżowania procesów inwestycyjno-gospodarczych, z automatycznym uczynieniem dotychczasowego procesu inwestycyjnego w całej gospodarce narodowej, nieefektywnym w trakcie ich realizacji, z automatycznym zadłużeniem inwestorów.

Począwszy od 1991 roku zarząd NBP, w uzgodnieniu z ministrem finansów, wydał bankom zalecenie, że kredytobiorca najpierw spłaca odsetki, a dopiero potem kapitał kredytowy czy pożyczkowy. Nie była to polityka finansowa wyłącznie NBP. Prezes NBP był wówczas członkiem Rady Ministrów i korzystał z przywilejów tego członkostwa, a więc prowadził politykę finansową określaną przez ówczesnego wice Premiera i ministra finansów. Takie zalecenia o charakterze wykonawczym, oznaczały, że banki wszelkie spłaty/wpłaty dokonywane przez kredytobiorcę, z obowiązku musiały zaliczać najpierw na spłatę odsetek. Powstałą sytuację dłużne podmioty gospodarcze określały jako, tak zwaną spiralą śmierci, i wieczystego zadłużenia kredytobiorcy/pożyczkobiorcy.

Spowodowało to ogromne zatory płatnicze i masową niewypłacalność różnorodnych kredytobiorców, czy pożyczkobiorców. Zalecenia władz radykalizowało egzekwowanie terminowej spłaty kredytów, których kredytobiorcy przemysłowi, czy handlowi, przy tak podwyższonym oprocentowaniu, dla czynnych i nowo udzielanych kredytów, nie byli w stanie spłacać, wpadając w klasyfikację niewypłacalności. Stworzona została, przejęta z krajów zachodnich czterorodzajowa klasyfikacja kredytobiorców. Kredytobiorca zalęgający ze spłatą kapitału kredytowego ponad 90 dni, był zaliczany do grupy nie spłacalnych, a jego zobowiązanie będące należnością banku, za całkowicie zagrożone/stracone i było kierowane do przymusowej egzekucji. Było też przedmiotem rygorystycznej oceny ze strony NBP funkcjonowania każdego banku, szczególnie nowo powstałych z polskim kapitałem prywatnym. Wyznaczono im w sposób nagły, niski, bo 8 procentowy wskaźnik dla kwalifikacji zagrożonych spłatą kredytów, w stosunku do ogólnej kwoty udzielonych kredytów, zarówno tych udzielonych przed rokiem 1989 jak i nowych przyznanych, po tym roku. Przekroczenie tego wskaźnika był stosunkowo często argumentem, również do likwidacji banku.

W tym samym czasie minister finansów zniósł ryzyko w działalności gospodarczej i zwolnił przedsiębiorstwa państwowe pośrednio ze spłaty zobowiązań zagranicznych, i przeniósł te zobowiązania w ciężar budżetu państwa. W gospodarce socjalistycznej, po roku 1970, wzorem okresu międzywojennego, jego zarządzeniami, przez ponad dwie dekady, określano tak zwaną stopę ryzyka gospodarczego. Ostatnie istniejące wówczas jego zarządzenie z roku 1981 określało 8-ośmio procentowe ryzyko gospodarcze w działalności wszelkich podmiotów gospodarczych. Bankom przyznano jednak ryzyko w działalności kredytowej, podmiotom gospodarczym, je cofnięto. W okresie kiedy gospodarka była ukierunkowywana na system wolno rynkowy, w którym ryzyko gospodarcze, jest zawsze większe niż w gospodarce o własności państwowej, powinno być nawet podniesione, jako paralelne w stosunku do innych nowych instrumentów finansowego oddziaływania na gospodarkę.

Każdy działacz gospodarczy, przemysłowiec, przedsiębiorca mały czy duży, handlowiec, ekonomista, rolnik czy robotnik, wie, że w każdej działalności występuje ryzyko działalności, choćby z ułomności czy błędu człowieka, czy też z działania siły wyższej. W bankach ryzyko działalności kredytowej zostało utrzymane. Zniesienie ryzyka gospodarczego w działalności podmiotów gospodarczych, stwarza paradoksalną sytuację prawną. Sądy gospodarcze nie mogą go uznawać, bo nie maja już podstawy prawnej. W orzecznictwie gospodarczym, nawet najbardziej światłych orzekających, sprzyjało to pośpiesznemu uznawaniu podmiotów gospodarczych za upadłe, czy zbankrutowane. Przyszły czasokres w działalności gospodarczej, według nowych władz, miął być już bezbłędny. Bezbłędny, choć samo kierownictwo tych organów popełniało rażące błędy przy przekształceniach własnościowych i prywatyzacji różnego rodzaju podmiotów gospodarczych, których w dodatku byli w imieniu państwa decyzyjnymi właścicielami.

Procesy inwestycyjne w przedsiębiorstwach zostały rozpoczęte przy stopie kredytowej 7-8 procent rocznie, a tak radykalne podniesienie stóp uczyniło te rozpoczęte w przeszłości inwestycje nieopłacalnymi, tak, że zamiast uzyskiwania przez nie po zakończeniu rozpoczętych przed tym rokiem inwestycji, stopy zysku znikały, automatycznie powstawały straty. Z podniesieniem tych stóp wiązało się jednocześnie zastosowane w stosunku do przedsiębiorstw usztywnienie w stosowaniu jakichkolwiek ułatwień dla kredytobiorców, choćby w rozłożeniu dotychczasowych spłat kredytowych na dłuższe okresy i większa liczbę rat, czy zastosowania wobec nich karencji w spłacie kapitału kredytowego i odsetek.

Banki dostały zalecenie zmniejszenia portfela kredytowego dla sektora państwowego w udzielaniu mu nowych kredytów. W następstwie tego producenci tracili zdolność kredytową do uzyskiwania nowych kredytów, co uniemożliwiano im ich uzyskiwanie, o wysokich stopach procentowych, zarówno handlowych, obrotowych jak i inwestycyjnych. Następowało samofinansowanie się zobowiązaniami, które z ogromnym opóźnieniem były realizowane wobec rożnych wierzycieli, a także przez budżet państwa obsługiwany przez ministra finansów autora tych innowacyjnych programów reformatorskich. Tą nową polityką finansową wystraszył przedsiębiorczość, podatkami, cłami, stopami procentowymi jakie zastosował od początku 1990 roku. Nawet pognębił chłopów, robotników, pracowników Państwowych Gospodarstw Rolnych, a szczególnie rzemieślników, czyli tych, co oparli się komunizowaniu i funkcjonowali w socjalizmie. To wszystko w różny nieporadny i nieudolny sposób, szczątkowo podawane publicznie i to w mętnej interpretacji. Takie leczenie gospodarki polskiej, szokowało społeczeństwo, ekonomistów w kraju i za granicą. Jednak na żadne publiczne ostrzeżenia ekspertów krajowych, a nawet życzliwych nam zagranicznych, czy krytykę prasy naukowej i codziennej, a nawet na protesty świata pracy nie reagowano.

Wykres 2.

Do roku 1990, kredyty bankowe były udzielane w zupełnie innych warunkach ekonomicznych, o ustabilizowanych parametrach i czynnikach ekonomicznych kredytobiorców, przy małej zmienności kursu walutowego i cen o długoterminowych umowach międzypaństwowych eksporterów w stosunkach współpracy gospodarczej z zagranicą. Do roku 1989 były zupełnie inne warunki kalkulacji ekonomicznej i innych warunków dla spłat kapitału kredytowego i odsetek. Większość czynnych umów kredytowych podmiotów gospodarczych miała charakter średnioterminowy, do pięciu lat, a kredyty inwestycyjne nawet do 8-10 lat, a trwały zaledwie 3-4 lata. Ich okres spłaty trwał i miał jeszcze trwać, pierwszych 2-3 lata, a inwestycyjnych jeszcze 3-5 lat, a nawet dłużej. Tak więc w czasie trwania umowy kredytowej kredytobiorcom narzucono nowe, drakońskie warunki stóp procentowych. Narzucono im nagle nowe koszty, których nie mogły i nie były w stanie ponieść. Mnóstwo umów kredytowych obciążonych nowymi stopami, których przedsiębiorstwa nie były w stanie regularnie spełniać, więc banki samowolnie je zrywały, wypowiadając umowy z warunkiem natychmiastowej wymagalności spłaty wszystkich należności, kapitałowych i odsetkowych. Niespłacanie odsetek od swoich zobowiązań to jakby zawsze pierwsza przyczyna zakładowego czy każdego kryzysu gospodarczego.

Następowała niewypłacalność przedsiębiorstw w systemie ciągłym, bo do roku 1990 wszystkie rodzaje kosztów w przedsiębiorstwach były kalkulacyjnie przewidywane i planowane, a takiej nowej polityki finansowej nikt nie przewidywał. A jej skutków nie można było zastosować do przeszłości. Nawet te radykalnie, nowe instrumenty wprowadzano jakby dwurodzajowo, bezdyskusyjnie i pośpiesznie wobec podmiotów gospodarczych i liberalniej wobec społeczeństwa, indywidualnej ludności. Wobec ludności indywidualnej uczyniono zapowiedzianą odrębność. To rozdzielenie i wyodrębnienie przedsiębiorstw państwowych, pokazuje, jaki był cel tego i takiego działania władz, czyli utrudnianie funkcjonowania i rozwoju sektora państwowego z wymuszanym ukierunkowywaniem ich egzystencjonalności na likwidację, z jednoczesnym niedopuszczeniem do wzrostu niepożądanych i negatywnych nastrojów społecznych i jakiejś ostrej reakcji społeczeństwa. Poważniejszej reakcji poza protestami czy strajkami w pojedynczych zakładach pracy nie było, których załogi nie zgadzały się na prywatyzację czy jego likwidację, bo nowe rządy wyjątkowo historycznie nie miały praktycznie żadnej opozycji politycznej, a parlamentarnej w szczególności.

Pierwsze lata prywatyzacji wywoływały, nie zorganizowane niezadowolenie społeczne i na dalszą prywatyzację władze jakby nie miały, poza partiami parlamentarnymi, społecznego przyzwolenia. Wszyscy byli zajęci osobistym urządzaniem się w nowych warunkach i okolicznościach i o strategicznym rozwiązywaniu problemów gospodarki polskiej nie myślano bo faktycznie tego jeszcze nie rozumiano i co gorsze nie umiano nawet przystąpić do ich rozwiązywania. Tym bardziej, ze kraj był zalewany mnogością delegacji i różnorodnych gości zagranicznych, którzy chcieli pomagać, ale chętni do pomocy zachodni cudzoziemcy nie wiedzieli w czym i jak mogą pomóc, a potrzebujący nie wiedzieli czego, i jakiej pomocy od nich potrzebują. Pomysły, propozycje czy wizje pojawiały się nagle, w zależności od rozmówców i miejsca skąd oni pochodzili, najwięcej podpowiadaczy interesowało się przemysłem, handlem zagranicznym i finansami Polski..

W grudniu 1989 roku, minister finansów zapowiedział, że obywatele mogą przedterminowo spłacić swoje zobowiązania kredytowe z dotychczasowych czynnych umów kredytowych, za kredyty inwestycyjne, obrotowe, konsumpcyjne i ratalne w rachunkach bieżących, do końca grudnia 1989 roku, aby w styczniu 1990 roku, już nie byli objęci tymi drakońsko wysokimi odsetkami, jakie będą ustalone na rok przyszły, 1990. Społeczność kredytowa miejska i wiejska pośpiesznie spłacała swoje zobowiązania z różnorodnego tytułu, wyzbywając się tym samym własnych oszczędności gotówkowych.

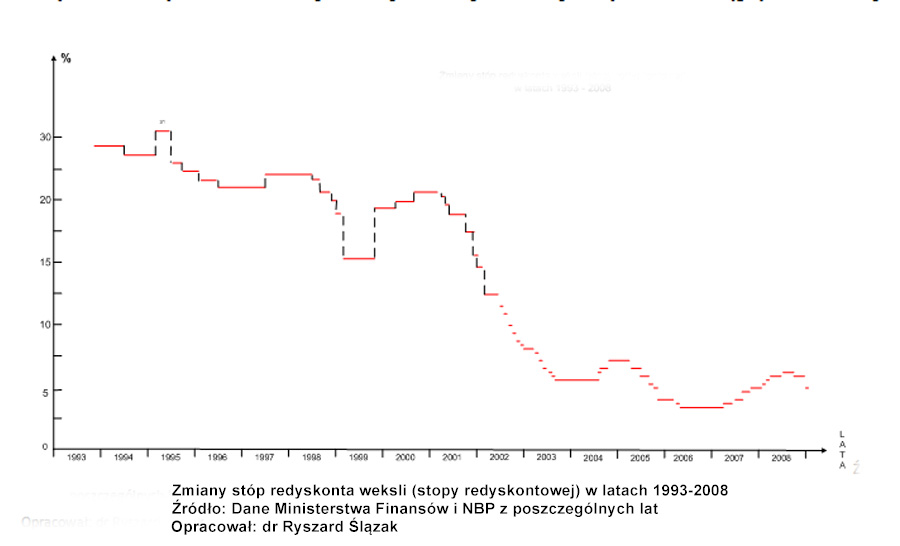

Te odsetkowo-kredytowe instrumenty, rzekomo nowej polityki finansowej i gospodarczej, stały się podstawowym czynnikiem generującym straty wszelkich podmiotów gospodarczych, gdyż nowe stopy kredytowe w roku 1990 i 1991 niemal 10-krotnie przewyższały stopy zysku z roku 1989, uzyskiwane przez przemysłowe i handlowe podmioty gospodarcze, nie mówiąc już o rolnych. Te wielorodzajowe odsetki pochłaniały całą stopę zysku z działalności gospodarczej. Z czego więc przedsiębiorstwo miało spłacać swoje zobowiązania kredytowe, podatkowe, ubezpieczeniowe i regulować bieżące zobowiązania wobec dostawców, wykonawców czy płacowe wobec własnych pracowników. Powodowało to jakby lawinową upadłość różnorodnych firm. Ich upadanie było jakby intencją władz do przeprowadzenia pospiesznej prywatyzacji, czy likwidacji z powodu niewypłacalności. Powstało błędne ekonomiczne koło, z którego poza likwidacją jakby nie było wyjścia. Przypomina to socjalizm lat 1960-tych, kiedy celowo niszczono prywatną inicjatywę uznaniowymi domiarami podatkowymi. Te i takie zastosowane nowe instrumenty finansowego oddziaływania na gospodarkę, nie były wystarczające bo wówczas brakowało jeszcze stopy redyskontowej, której do końca 1992 roku jeszcze nie można było lub nie umieliśmy jej ustalić Została wprowadzona dopiero w roku 1993, co obrazuje zamieszczony wykres 3.

Z początkiem 1990 roku wszystkie stopy procentowe zostały radykalnie podniesione, w tym stopy odsetek od zaległości podatkowych oraz odsetki cywilnoprawne tzw. ustawowe, stosowane w stosunkach międzypodmiotowych i podmiot – obywatel. Stopy kredytowe wzrosły w roku 1990 do poziomu ponad 72 proc., a stopa redyskontowa osiągnęła nawet 36 proc. rocznie, wykres nr 3.

Wykres nr 3

Radykalnemu podniesieniu wszystkich, tych czterech stóp procentowych, które ustalał samodzielnie ówczesny minister finansów, i do swoich decyzji nie potrzebował zgody parlamentu, towarzyszyło jednocześnie wzmożenie egzekucji należności podatkowych i odsetkowych skarbu państwa – ówcześnie ministerstwa finansów, oraz zablokowanie przez rządzących udzielania przez banki państwowe, a nowe prywatne banki dopiero inicjatywnie zaczynały powstawać, nowych kredytów państwowym podmiotom gospodarczym i rolnym. Powstawała sytuacja wieczystego zadłużenia i niemożności spłaty kredytu kiedykolwiek, a po przyśpieszało nagonkę prywatyzacyjną, Nawet sam poziom kwotowy zadłużenia w kapitale i w odsetkach był już wystarczającym czynnikiem do prywatyzacji lub likwidacji firmy. Zadłużenie liczono we wszystkich tytułach sumując go na kwotę ogólną i tak określano jego ogólny poziom długów. Zadłużenia przyjmowanego do wyceny wartościowej przedsiębiorstwa/spółki, będącej podstawa do zbycia danego przedsiębiorstwa. Stosunkowo często później przyjmowano stan kwoty zadłużenia za jego wartość, jako cenę zbycia Niska wartość tak wycenionego zakładu przyśpieszała nagonkę ze strony różnych kombinatorów krajowych zagranicznych na władze na jego darmowe czy półdarmowe zbycie i ich przechwycenie.

W konsekwencji takich obostrzeń, blokad, dotychczasowa dochodowa inwestycja stawała się nieefektywną i przynosiła tylko – i to nawet natychmiastowo – stratę. Z czego więc ten dotychczasowy inwestor miał spłacać te nowe i parokrotnie już wyższe zobowiązania, niż te kiedy rozpoczynał inwestycję. Zadłużano go sztucznie z zamiarem ukierunkowywanym przez rząd na krótkoterminową niewypłacalność, potem stanowiącą zasadność właściciela i dysponenta państwowego tym przedsiębiorstwem do jego likwidacji przez tę pozorną i nie zawinioną przez inwestora upadłość. Za czynnik do upadłości przyjmowano nie zdolność do spłaty bieżących zobowiązań finansowych, które pospiesznie bez przyjmowania karencji do ich splaty przyjmowano do wyceny majątkowej i gabinetowo przyjmowanej ceny zbycia. Z tych to powodów z większości zlikwidowanych przedsiębiorstw państwowych nie było dopływu niemal żadnych środków finansowych do budżetu państwa, a w stosunku do znacznej ich liczby, zanotowano nawet straty jako wydatek ze środków publicznych. Takie korzyści przynosiła ta nowa polityka finansowo-gospodarcza pośpiesznie lansowana przez doradców zagranicznych, i realizowania przez nowe władze gospodarcze.

Zablokowaniu udzielania nowych kredytów tym państwowym podmiotom, towarzyszyła nowa, inna jeszcze doktryna radykalnego wycofywania się Państwa z dotychczasowych gwarancji, za działalność gospodarczą państwowych podmiotów przemysłowych i rolnych, głównie za ich pośrednie zobowiązania finansowe względem zagranicy. Dotąd, do roku 1989, wyłączność prawną na zaciąganie kredytów zagranicznych miało państwo, rząd, bank centralny – NBP, i dwa banki państwowe, Bank Handlowy w Warszawie S.A. i Bank Pekao S. A., posiadające pełne uprawnienia dewizowe do współpracy finansowej z zagranicą.

Tym samym wszelkie zobowiązania wobec zagranicy obciążały państwo – ministerstwo finansów, a należności od zagranicy krajowych eksporterów handlowych, produkcyjnych i usługowych były dewizowo własnością, również państwową. Państwo mając monopol dewizowy reglamentowało wydatki dewizowe i regulowało gotówkowy i bonowy obieg dewizowy i stan rezerw dewizowych. Państwo kontrolowało i nadzorowało przepływ dewiz do kraju i z kraju, nie było eksportu kapitału i to dewizowego. Teraz, od roku 1990, państwo wycofując się z gwarancji finansowych za podmioty gospodarcze, pozostawiło je samym sobie, nakładając im kaganiec sześciu rodzajowych restrykcji i represji instrumentami finansowymi, wprowadzając je na ścieżkę przymusowego ograniczania perspektywicznej działalności rozwojowo-inwestycyjnej i przyspieszonej upadłości czy bankructwa.

dr Ryszard Ślązak

Tytuł oryginalny:

Instrumenty nowej polityki finansowo-gospodarczej z początku lat 1990-tych

dr Ryszard Ślązak – ekonomista, specjalista w dziedzinie finansów międzynarodowych. Tytuł doktora zdobył na Wydziale Nauk Ekonomicznych Uniwersytetu Warszawskiego. Pracował m.in. w Ministerstwie Finansów, Ministerstwie Współpracy Gospodarczej z Zagranicą. Był m.in. prezesem banku, doradcą ministra finansów, doradcą Prezesa PZU SA, członkiem rządowych zespołów doradczych, wiceprezesem firmy PZU-Development, zastępcą Dyrektora Generalnego firmy Energopol, doradcą Prezesa Hortexu, doradcą w agencji rządowej ds. rolnictwa oraz doradcą ekonomicznym PSL i pracownikiem naukowym. Przez 5 lat był pracownikiem polskiej służby dyplomatycznej. Przez 20 lat był jednocześnie pracownikiem naukowym na wyższych uczelniach państwowych i prywatnych. Wykładał m.in. na Politechnice Warszawskiej, Wyższej Szkole Businessu i Zarządzania. Był pracownikiem naukowym Wyższej Szkoły Współpracy Międzynarodowej i Regionalnej. Jest ekspertem naukowym od EWG – obecnie Unii Europejskiej i obszaru wschodniego, specjalizuje się m.in. w dziedzinie zagranicznej polityki ekonomicznej, współpracy międzynarodowej i finansów międzynarodowych oraz wewnętrznych stosunków gospodarczych.

[…] Finansów, Patrz: dr Ryszard Ślązak – Instrumenty polityki finansowej lat 1990-tych, https://www.klubinteligencjipolskiej.pl/2014/12/dr-ryszard-slazak-instrumenty-polityki-finansowej-lat… Data dostępu: 29.12.2014 […]