Stanisław Jan Adamczyk

Doktorant Kolegium Nauk o Przedsiębiorstwie

Szkoła Główna Handlowa

Numer indeksu 1175/d

Tekst zawiera uwagi Jacka A. Rossakiewicza

SUWERENNOŚĆ FINANSOWA

POLSKA RACJA STANU I INTERES NARODOWY

(artykuł naukowy) – Część I

1. Wprowadzenie

Reformy planu prof. Leszka Balcerowicza zmieniły metodę sterowania polską gospodarką. Wprowadzenie promowanych przez MFW zasad Konsensusu Waszyngtońskiego doprowadziło do przemiany gospodarki nakazowo – rozdzielczej w gospodarkę sterowaną prywatnym pieniądzem rządzącym, rynkami finansowymi oraz mechanizmami popytu i podaży. Efektem tych przemian miało być uwolnienie ludzkiej inicjatywy od wpływu wszechobecnego państwa. Celem szerokiej prywatyzacji, deregulacji i liberalizacji handlu zagranicznego było przejście z gospodarki niedoborów do pełnych półek w sklepach oraz bogactwa narodowego.

W swoim zamierzeniu zmiana mechanizmu sterującego społeczeństwem miała podnieść efektywność procesów gospodarczych. Alokację kapitału na podstawie upolitycznionych decyzji ministerialnych urzędników wynikających z długoterminowych planów produkcji zastąpiono jego dystrybucją za pośrednictwem rynków finansowych (decyzji prywatnych banków i inwestorów giełdowych). Polska gospodarka otworzyła się na globalną konkurencję i wolne przepływy kapitałowe. W walce o twardy pieniądz międzynarodowy Polska włączyła się wyścig kosztowy z innymi krajami.

Po ponad 20 latach panowania fundamentalizmu rynkowego w Polsce warto przyjrzeć się wpływowi tego niepohamowanego pościgu za zyskiem i wzrostem PKB na suwerenność finansową Polski i bezpieczeństwo ekonomiczne obywateli.

Takie spojrzenie ma szczególne znaczenie właśnie teraz. Okres nieprzerwanej ekspansji neoliberalizmu zakończył się kryzysem zadłużenia cywilizacji zachodniej (USA, strefa EURO). W walce o pieniądz międzynarodowy kraje o najniższych kosztach produkcji i najwyższej konkurencyjności gospodarek wykazują nadwyżkę na rachunkach obrotów bieżących. W stosunkach pomiędzy krajami zamiast wzajemnych korzyści ze współpracy coraz bardziej zaznaczają się konflikty interesów wynikające z relacji wierzyciel-dłużnik. Polska z eksportera dóbr i usług zamieniła się w ich importera rezygnując z ochrony własnego przemysłu za pomocą opłat celnych.

Konflikty te szczególnie są widoczne w strefie EURO zdominowanej przez interesy najpotężniejszej gospodarki tego regionu – gospodarki niemieckiej. Czy aby nie czas na zmianę paradygmatów, którymi kieruje się polska racja stanu?

2. Życie na kredyt czterdziestolecie upojenia konsumpcyjnego wywołanego dominacją pieniądza dłużnego

System finansowy to krwioobieg gospodarki i budulec tkanki społecznej. W tym krwioobiegu mogą krążyć różne aktywa, które dane społeczeństwo wykorzystuje do inwestycji i procesów wymiany. Podstawowym aktywem i jednocześnie zwyczajowym nośnikiem mocy nabywczej jest jednak pieniądz – a precyzyjnie jego dwa rodzaje: (a) rzeczywisty (wcześniej zarobiony i oszczędzony), (b) wirtualny, dłużny (wykreowany przez system bankowy pod zastaw przyszłych dochodów kredytobiorcy). Proces tworzenia pieniądza dłużnego można z sukcesem porównać do innej innowacji finansowej – sekurytyzacji1. Świat nauki wymienia wiele przyczyn rozgrywającego się obecnie wielkiego kryzysu zadłużenia cywilizacji zachodniej. Coraz częściej jako jedną z przyczyn obecnego kryzysu podaje się dominację pieniądza dłużnego wprowadzanego do obrotu przez prywatny system bankowy, jednak natura tego zjawiska nie znalazła jeszcze szerszego odzwierciedlenia w polskiej literaturze. Dlatego też autor niniejszego artykułu pragnie przybliżyć czytelnikowi zagadnienie konsekwencji istnienia pieniądza dłużnego dla suwerenności narodowej. Na początku nieco historii i wiedzy ogólnej.

Wzrost znaczenia pieniądza dłużnego nastąpił już w 1971 r. wskutek odejścia przez USA od systemu z Bretton Woods (złoto jako kruszcowa podstawa parytetu dla banknotów dolarowych). W 1976 roku MFW zdemonetyzował złoto i od tego terminu kreacja oprocentowanego prywatnego pieniądza dłużnego nie była już istotnie ograniczona.

Kolejnym etapem dominacji gospodarki przez ten rodzaj pieniądza było poddanie zarządów prywatnych banków o rozproszonym akcjonariacie szaleńczej presji na zwiększanie zysku netto. Przyczyniło się do tego wprowadzenie akcji banków do obrotu na rynkach regulowanych, poddanie ich wzajemnej konkurencji objawiającej się stałym wyścigiem o zwiększanie wyników kwartalnych wobec średniej sektorowej. Stopniowo obniżano wymogi kapitałowe wobec banków działających w systemie rezerwy cząstkowej, postępowała prywatyzacja i deregulacja ich działalności2.

W efekcie wolnego przepływu kapitału banki centralne straciły kontrolę nad masą elektronicznego pieniądza prywatnego krążącego w gospodarkach3. Prywatny pieniądz dłużny zdominował procesy wymiany dóbr i usług w całej cywilizacji zachodniej. Opisany wyżej proces można opisać jako powolne wyjmowanie funkcji pieniądza spod demokratycznej i społecznej kontroli państw narodowych.

Pogoń za maksymalizacją zysku netto doprowadziła sektor bankowy do przekroczenia akceptowalnego poziomu ryzyka systemowego. Gospodarki otrzymały dodatkowe zastrzyki pieniądza, który sztucznie nakręcił wzrost gospodarczy, konsumpcję i spowodowały zadłużenie państw i wzrost cen aktywów inwestycyjnych4.

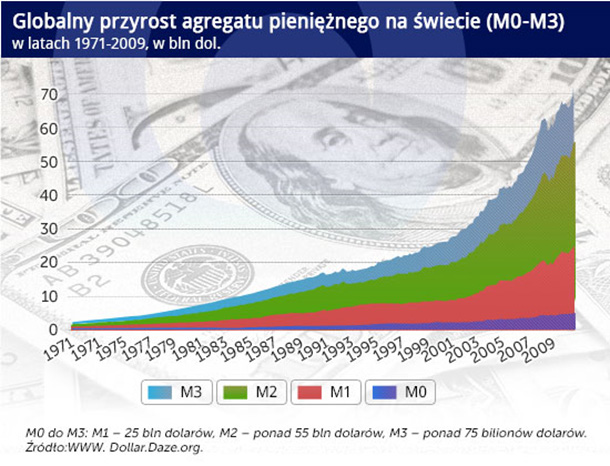

Instytucje mające za zadanie kontrolę banków i rynków zawiodły – nie dostrzegły na czas zagrożenia i w okresie ostatnich 30 lat doszło do nadmiernej kumulacji długu5. Ilość odsetek i długu wykreowanego przez prywatne banki jest już obecnie – w okresie spowolnienia gospodarczego – niemożliwa do spłacenia. Poniższy wykres obrazuje strukturą dynamikę przyrostu masy pieniądza wykreowanego w globalnej gospodarce.

Źródło wykresu: Portal Obserwator Finansowy, artykuł: Pieniądz papierowy musi upaść

Jak widać z powyższego wykresu udział pieniądza M0 (bazy monetarnej), kreowanego przez bank centralny w strukturze masy pieniądza ogółem na przestrzeni ostatnich 40 lat gwałtownie obniżył się.

Neoliberalne teorie naukowe milczały na temat skutków nadmiernego narastania długu wskutek istnienia systemu rezerwy cząstkowej w bankowości. Według nich mój dług to twoje oszczędności a bank to tylko pośrednik finansowy. Pomijały także w swoich analizach okoliczność, że życie na koszt przyszłych pokoleń prowadzi długoterminowo do negatywnych skutków. Wpływ kredytu na społeczeństwo konsumpcyjne należy uznać za chorobę podobną do uzależnienia narkomana od substancji narkotycznych i innych używek. Pieniądz dłużny odrywa od rzeczywistości – wprowadza w krótkoterminowy stan samozadowolenia i upojenia konsumpcyjnego, którego skutki przyjdzie jednak prędzej czy później ponieść. Nieuchronną konsekwencją przedawkowania długu jest wejście w relację wierzyciel – dłużnik (niewolnictwo ekonomiczne) i widmo bankructwa.

Reformy 1989 roku rozpoczęły także w Polsce karierę wyżej opisanego prywatnego międzynarodowego pieniądza dłużnego (pieniądz ten nazwano nowy polski złoty – PLN). Pieniądz dłużny w Polsce jest tworzony i wprowadzany do obrotu w formie elektronicznej przez sprywatyzowane banki komercyjne.

Należy podkreślić, że elektroniczny pieniądz dłużny nie jest emitowany przez NBP zgodnie z art. 227 ust. 1 Konstytucji RP – powstaje przez zaciągnięcie kredytu w prywatnym banku komercyjnym i znika po spłacie tegoż długu6. W odróżnieniu od pieniądza suwerennego emitowanego przez państwo używanie takiego pieniądza jest związane z koniecznością uiszczania przez kredytobiorcę (pierwszego użytkownika tego pieniądza) okresowych odsetek na rzecz banku. Odsetki te oraz prowizje stanowią przychód banku z jego działalności podstawowej (za ocenę ryzyka kredytowego), który po odjęciu kosztów określa wielkość zysku netto, a docelowo dywidendę dla akcjonariuszy (w Polsce zagranicznych).

3. Skutki nadmiernej prywatyzacji sektora bankowego

Pieniądz jest dobrem publicznym, które na mocy umowy społecznej jest wykorzystywane do zarządzania procesami społecznymi oraz służy wymianie dóbr i usług pomiędzy obywatelami. Państwo używa pieniądza, aby kierować jego strumienie w obszary, które umożliwiają rozwój procesów cywilizacyjnych. W celu zabezpieczenia bezpieczeństwa obrotu każda forma pieniądza jest ściśle określona w regulacjach prawnych, a więc zabezpieczonym przymusem państwa.

Wynika stąd wniosek, że rynek pieniądza jest rynkiem doskonale monopolistycznym. Obywatel nie ma wyboru odnośnie wyboru tego, czym zapłaci za dany towar. Prawo do emisji waluty używanej do wymiany dóbr na terenie danego kraju to wyjątkowo dochodowy przywilej – podmiot emitujący walutę otrzymuje tzw. “seniorat – różnicę pomiędzy kosztem wytworzenia znaku pieniężnego, a wartością towaru jaki można za ten znak nabyć7. Emitent takiej waluty uzyskuje prawo do nabycia własności do dóbr znajdujących się na terenie polskiego obszaru gospodarczego.

W Polsce sektor bankowy został nadmiernie sprywatyzowany i stąd utracił możliwość wykonywania istotnych funkcji społecznych. Zamiast służyć przede wszystkim społeczeństwu krajowy sektor bankowy kieruje się głównie interesami jego właścicieli.

Prowadzi to do w dłuższej perspektywie do nieprawidłowości ponieważ rolą pieniądza nie może być wyłącznie realizowanie stopy zwrotu dla akcjonariuszy banków (głównie zagranicznych), ale także zapewnienie stabilności i godnego funkcjonowania całości narodu polskiego.

Istnienie w ramach danej gospodarki głównie banków prywatnych wywołuje silne negatywne efekty zewnętrzne. Państwo polskie utraciło kluczowe narzędzie wykonywania władzy demokratycznej i inżynierii społecznej – zarządzanie przez kierowanie strumieni pieniądza w te obszary życia społecznego, które tego najbardziej potrzebują (likwidacja bezrobocia, emerytury, służba zdrowia).

Kolejnym problemem prywatnego pieniądza dłużnego kreowanego przez zagraniczne banki jest drenaż kapitałowy polaków. Polska jest krajem o niskich zasobach oszczędności i transfer za granicę dochodów z emisji pieniądza dodatkowo pogłębia krajowe niedobory kluczowego dobra inwestycyjnego.

Należy także zwrócić uwagę, że neoliberalny system finansowy zbudowany w Polsce sam wymusza i wzmacnia cykle koniunkturalne (pro-cykliczność).

Banki komercyjne emitują pieniądz nadmiernie w okresie dobrej koniunktury (luzując kryteria oceny zdolności kredytowej) a następnie po nadmiernym wzroście zadłużenia redukują jego podaż, co prowadzi do recesji (wprowadzają restrykcyjną politykę kredytową). Zmiany podaży pieniądza dłużnego wzmacniają więc aktualnie istniejący trend koniunkturalny8. W okresie dobrej koniunktury nadmierna podaż pieniądza dłużnego wywołuje inflację a w okresie recesji spadek masy pieniądza dostępnego jako obowiązkowe medium wymiany dóbr – i często bardzo bolesną deflację (Japonia). Spadek podaży pieniądza i kryzysowe przezornościowe przechowywanie go przez ludność prowadzi do znaczących utrudnień w wymianie dóbr i usług i dodatkowo pogarsza koniunkturę gospodarczą.

Pro-cykliczne zachowanie banków prywatnych destabilizuje rynek aktywów – najpierw wywołując wzrost cen (bańki spekulacyjne) a następnie drastyczne przejmowanie stanowiących zabezpieczenie kredytów aktywów od niemogących przewidzieć w przyszłości trudnej sytuacji gospodarczej ofiar tego rodzaju pieniądza – kredytobiorców. Wątpliwe są aksjomaty neoliberalnej ekonomi mówiące o neutralności pieniądza, efektywności rynków finansowych i racjonalności decyzji konsumenta.

Nadmierna prywatyzacja krajowych banków odebrała Polsce możność kierowania strumieniu finansowych do istotnych społecznie sfer i sektorów gospodarczych. Banki kontrolowane większościowo przez kapitał prywatny nie są zainteresowane inwestycjami w kapitał społeczny, gdzie nie jest możliwe wygenerowanie natychmiastowej stopy zwrotu. Pomimo wzrostu bezrobocia w 2012 r. do 13% i wzrostu liczby bankructw przedsiębiorstw – zysk netto prywatnych banków komercyjnych działających w Polsce korzystających z przywileju emisji pieniądza wyniósł w 2012 aż 16 mld zł.

4. Konsekwencje zagranicznej kontroli nad polskim sektorem bankowym

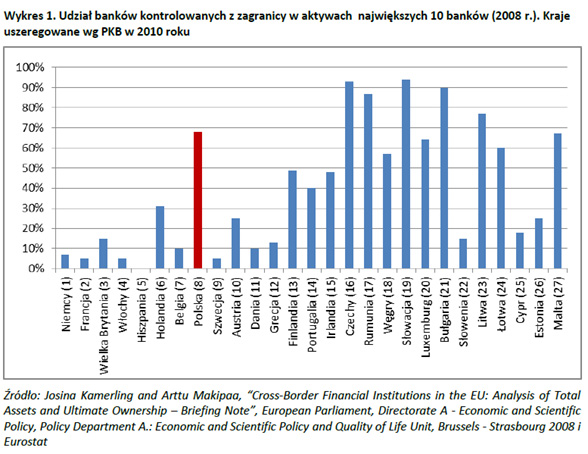

Jak zaznaczono powyżej obecnie głównym źródłem emisji pieniądza w Polsce są komercyjne banki prywatne. Wskutek polityki szybkiej prywatyzacji prowadzonej przez kolejne rządy Rząd RP banki te znalazły się pod większościową kontrolą zagranicznych grup bankowych. Banki będące pod kontrolą zagraniczną mają prawo emitować w Polsce taki sam pieniądz jak banki będące pod krajową kontrolą. Jak podchodzą do tego zagadnienia poszczególne kraje w UE przedstawia poniższa tabela.

Źródło wykresu: raport Capital Strategy, Optymalna struktura systemu bankowego, 31 października 2012

Powyższa tabela ukazuje pewną prawidłowość – udział banków kontrolowanych przez zagraniczne grupy bankowe w UE jest ujemnie skorelowany z wielkością PKB. W największych gospodarkach UE (Niemcy, Francja, Wielka Brytania) przeważają banki, posiadające centra decyzyjne we własnym kraju, natomiast w mniejszych gospodarkach dominują banki kontrolowane z zewnątrz. Polska pomimo że należy do jednej z większych gospodarek UE posiada jednak system bankowy pod większościową kontrolą zagraniczną podobnie jak gospodarki takich krajów jak Rumunia, Bułgaria, Czechy, Słowenia.

W takiej sytuacji decydenci kredytowi w prywatnych bankach zatrudnieni przez zagranicznego właściciela decydują o kierunkach przepływu strumieni finansowych w polskiej gospodarce. Zważywszy fakt, że gospodarki poszczególnych krajów konkurują ze sobą na międzynarodowym rynku dóbr i usług niemożliwa do obrony jest teza, że nie występują konflikty interesów przy kierowaniu strumieni pieniężnych do sektorów gospodarczych w poszczególnych krajach. Nie posiadając kontroli nad własnym sektorem bankowym Polska nie jest w stanie obronić własnego interesu gospodarczego. Celem banków znajdujących się na obszarze RP powinno być kierowanie znaczącej części strumieni pieniężnych w obszary zgodne z polską długoterminową strategią gospodarczą (np. na rozbudowę polskiego przemysłu).

Sprywatyzowanie krajowych banków i oddanie kontroli nad nimi obcym ośrodkom decyzyjnym odebrało narodowi polskiemu władzę gospodarczą na terenie własnego terytorium. Poddanie tych decyzji zagranicznej kontroli uniemożliwia działania zgodne z polską racją stanu. Banki będące pod kontrolą kapitału zagranicznego realizują politykę kredytową, która nie musi być zgodna z polskim interesem narodowym więc należy w trybie nagłym podjąć kroki związane z ich repolonizacją. Mitem jest neoliberalne stwierdzenie, że pieniądz nie posiada narodowości.

5. Suwerenność finansowa a art. 220 ust. 2 i art. 227 ust. 1 Konstytucji RP

Największe zagrożenia dla suwerenności narodu i stabilności systemu finansowego państwa znajdują się w Konstytucji RP. Realizatorzy reform opracowanych przez G. Sorosa i G. Sachsa nazwanych następnie Planem Balcerowicza wprowadzili do niej art. 220 ust. 2: Ustawa budżetowa nie może przewidywać pokrywania deficytu budżetowego przez zaciąganie zobowiązania w centralnym banku państwa. Zapis ten odwołujący się do anachronicznej XIX-wiecznej koncepcji budżetu, został przez kolejne neoliberalne rządy zinterpretowany jako zakaz wszelkiej emisji pieniądza suwerennego przez NBP. Także tej, która jest obowiązkiem NBP wynikającym art. 227 ust. 19. Konstytucji RP. Monetyzację przyrostu dóbr i usług w gospodarce polskiej nie powinny prowadzić banki komercyjne znajdujące się pod kontrolą zagranicznych grup finansowych ale NBP.

Wadliwa teoria budżetu i wynikająca z niej interpretacja art. 220 ust. 2 Konstytucji RP/ prowadzi do patologii – deficyt ten (zarówno rzekomy jak i rzeczywisty) pokrywa się nie w drodze emisji suwerennego pieniądza dokonywanej przez NBP, ale przez najczęściej niepotrzebne zaciąganie pożyczek od prywatnych podmiotów na rynkach finansowych. W efekcie tej regulacji następuje drenaż dochodów budżetowych, zwiększenie obciążeń podatkowych i marginalizacja udziału w obrocie pieniądza suwerennego emitowanego przez NBP, w masie pieniądza ogółem.

Efektem zakazu finansowania dóbr publicznych przez NBP jest powiększające się zadłużenie Polski i faktyczna utrata przez naród polski suwerenności finansowej wynikającej z prawa i przywileju emisji pieniądza. O ile w okresach silnej koniunktury (kredytowa hossa-gdy gospodarka znajduje się w stanie kredytowego dopingu) wpływy podatkowe są wysokie i państwo może realizować swoje podstawowe funkcje, to w okresie spowolnienia (kredytowa bessa) gdy podaż pieniądza spada, brak emisji pieniądza narodowego ma negatywne konsekwencje społeczne. Państwo uzależnione od pożyczek na rynkach finansowych traci swoją niezależność polityczną10. Zasadność przywrócenia państwowego prawa do emisji pieniądza suwerennego od stu lat głoszona przez niezależnych ekonomistów ruchu obywatelskiego: Silvio Gesell’a, Clifforda H. Douglasa, Margrid Kennedy, i wielu innych11 jest obecnie coraz częściej – mniej lub bardziej konsekwentnie – potwierdzana przez współczesne autorytety świata nauki i finansów12, a nawet przez część ekonomistów liberalnych powiązanych z MFW13.

6. Symbioza: sektor bankowy-państwo – pompa podatkowo – odsetkowa

Jednoczesne wprowadzenie do gospodarki prywatnych instytucji bankowych działających w systemie rezerwy cząstkowej przy wprowadzeniu konstytucyjnego zakazu emisji pieniądza przez państwo skutkuje m.in. ukrytymi transferami majątkowymi. Najważniejsze to: (a) transfer wartości od podatników via aparat podatkowy państwa do akcjonariuszy banków, (b) inflacyjny transfer majątku od właścicieli depozytów w bankach do państwa.

Działalność prywatnego banku to także handel aktywami finansowymi na własny rachunek. W sytuacji zakazu emisji pieniądza przez państwa narodowe prywatne banki zamiast udzielać kredytów ludności i przedsiębiorstwom skoncentrowały się na inwestycjach w obligacje państw narodowych. W obecnej sytuacji 50% aktywów w strukturze portfela banków europejskich to obligacje państw narodowych. Oznacza to, że znacząca część wpływów podatkowych nie może być przeznaczana na istniejące potrzeby społeczne, gdyż jest wydatkowana na obsługę niepotrzebnie zaciąganego długu. Szacuje się, że średnio ponad 44% pensji Polaka zabiera państwo w formie różnych podatków14.

Konsekwencją powyższych rozwiązań instytucjonalnych jest wejście państwa w rolę egzekutora haraczu na rzecz zbankrutowanej neoliberalnej doktryny dominacji pieniądza dłużnego w gospodarce. Na podkreślenie zasługuje fakt, że państwo nie tylko jest gwarantem wypłacalności prywatnych banków komercyjnych (co nie istnieje w innych sektorach gospodarki) ale także beneficjentem inflacji kreowanej przez bankowy system rezerw cząstkowych. Wzrost cen towarów i usług powoduje automatyczny inflacyjny przyrost dochodów budżetowych z tytułu podatku VAT. Ten inflacyjny przyrost dochodów podatkowych jest jednocześnie ukrytą redystrybucją majątku. Inflacja powoduje spadek realnego przyrostu siły nabywczej uzyskiwanej z tytułu odsetek od depozytów ludności złożonych w bankach komercyjnych15.

7. Lekcja strefy EURO – konsekwencje braku własnej waluty i banku centralnego

W okresie kryzysu finansowego prawo do emisji i kontroli własnego pieniądza (stopy procentowe) oraz ustalania zewnętrznego kursu walutowego są podstawowymi sposobami zapewnienia przez państwo narodowe wewnętrznego bezpieczeństwa gospodarczego. Państwo pozbawione kontroli własnego pieniądza – przy międzynarodowej walce o rynki zbytu – nie jest w stanie chronić własnych rynków pracy, prowadzić skutecznej polityki dochodowej ani kompensować kosztów społecznych wywoływanych przez silne, niezawinione przez siebie negatywne szoki zewnętrzne. Ale co najważniejsze nie jest w stanie obronić się przed polityką beggar-thy-neighbour16 stosowaną przez najsilniejsze gospodarczo kraje Europy17. Opis takich praktyk w ramach strefy EURO opisują nawet neoliberalne media głównego nurtu18.

O kosztach braku suwerenności finansowej przekonały się ostatnio państwa południa Europy (Grecja, Włochy, Portugalia, Hiszpania), które przed wybuchem globalnego kryzysu finansowego weszły w pułapkę strefy EURO nie posiadając konkurencyjnych kosztowo gospodarek.

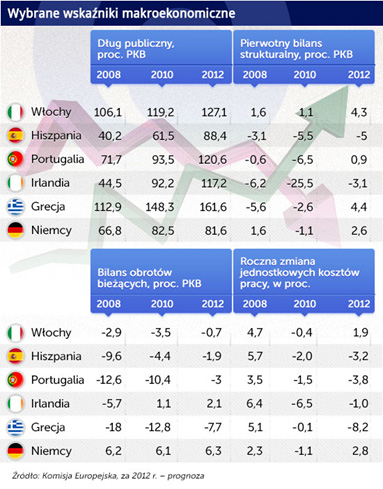

Brak własnej waluty okazał się dla tych krajów fatalny w skutkach. W międzynarodowym wyścigu o rynki zbytu – stały się te państwa ofiarami dominującej gospodarki niemieckiej (vide: bilans obrotów bieżących w poniższej tabeli). W walce o europejskiego konsumenta produkty niemieckie były bezkonkurencyjne. Niemcy przez wiele lat odnotowywały potężną nadwyżkę handlową z krajami południa Europy. Dodatkowo konsumpcja tych krajów w większości została sfinansowana oszczędnościami zewnętrznymi – czyli długiem zaciągniętym na rynkach finansowych: m.in. w niemieckich instytucjach finansowych. Poniższa tabela ukazuje nierównowagi makroekonomiczne występujące pomiędzy krajami strefy EURO. Dzięki stworzeniu strefy EURO gospodarka niemiecka poszerzyła znacząco swój rynek zbytu eksportując jednocześnie na zewnątrz swoje bezrobocie.

Źródło wykresu: Portal Obserwator Finansowy, artykuł: Peryferie Europy z bólem odzyskują konkurencyjność

Unia Europejska jest jednolitym obszarem walutowym, ale nie jest ani unią fiskalną ani unią budżetową. Kraje biedniejsze i słabsze gospodarczo, przegrywając wyścig konkurencyjny z gospodarką niemiecką, nie mając jednocześnie szans na pełne, wyrównawcze transfery finansowe ze wspólnego budżetu19.

Monetyzacja przyrostu dóbr trafia do producentów w krajach UE posiadających nadwyżkę handlową. Nie jest to rzeczywista monetyzacja, ale jej substytut prowadzony przez kreację długów. Planowana unia fiskalna, może oznaczać wzrost podatków dla krajów południa Europy, co pogłębi ich trudne położenie w unii walutowej. Bez wspólnego budżetu opartego na monetyzacji przyrostu dóbr nie uda się zrównoważyć finansów w UE. Próby osiągnięcia takiego efektu poprzez politykę fiskalną będą rodziły uzasadniony opór producentów w krajach o silnej gospodarce. Podatek na rzecz zubożonego kraju będą traktować – słusznie – jako odbieranie im pieniędzy: efektów ich pracy. Natomiast monetyzacja wzrostu gospodarki UE i zastrzyki finansowe na rzecz krajów o niższym potencjale gospodarczym, będą służyły wszystkim krajom UE, przyczyniając się do harmonizowania sytuacji gospodarczej, społecznej i politycznej w Europie. Na tym polega potencjał teorii Demokracji Finansowej w rozwiązywaniu kryzysu finansowo-gospodarczego w UE20. Na razie jednak ani teoria Demokracji Finansowej ani żadna inna pozytywna teoria nie jest w UE stosowana. Toczy się natomiast pomiędzy państwami strefy EURO spór, , kto poniesie koszty kryzysu zadłużenia. Przy rozwiązywaniu problemów zadłużonych krajów południa Europy zostały przyjęte rozwiązania korzystne dla Niemiec, określone przez konflikt interesów: wierzyciel – dłużnik.

Niemieckie instytucje finansowe są istotnym wierzycielem krajów południa. W interesie niemieckim są cięcia publiczne w krajach południa i ochrona siły waluty, a nie luzowanie ilościowe w polityce pieniężnej21. Kraje południa Europy są zmuszone do jednoczesnego rozwiązywania dwóch problemów: zbyt wysokiego zadłużenia i zbyt wysokich płac. Postawiono im trudny do realizacji cel – wasze produkty muszą się stać konkurencyjne wobec produktów niemieckich. Ten gospodarczy szowinizm prowadzi do dominacji Niemiec i specjalistów od kreacji pieniądza dłużnego w UE22. Jest on jednak krótkowzroczny, może bowiem doprowadzić do rozpadu Unii Europejskiej, a już na pewno powoduje utratę wiarygodności urzędników zarządzających unijnym systemem finansowym.

Państwa południa Europy nie musza być ofiarami niewydolnego systemu finansowego. Mogą być rzecznikami potrzebnych zmian wewnątrz UE i szukać w tym zakresie zwolenników, o ile zdobędą się na odpowiednie; rzetelne i konsekwentne działania.

Krajem południa Europy najbardziej dotkniętym przez kryzys zadłużenia jest Grecja. PKB tego kraju spadł o ponad 30% i trwają tam strajki generalne. Międzynarodowi wierzyciele, pod przewodnictwem Komisji Europejskiej, Międzynarodowego Funduszu Walutowego i Europejskiego Banku Centralnego (dalej trojka) aplikują społeczeństwu greckiemu kurację oszczędnościową23. Grecja została zmuszona do ograniczenia wydatków publicznych i społecznych w zamian za pomoc finansową potrzebną do spłaty międzynarodowych długów tego kraju. Rząd grecki pomimo wielkich protestów społecznych zgodził się na wdrożenie potężnych programów oszczędnościowych. Polityka podwyższania podatków i cięć socjalnych doprowadziła do zwiększenia bezrobocia oraz dalszego zmniejszenia wpływów podatkowych ze względu na ucieczkę przedsiębiorców do szarej strefy.

Programy oszczędnościowe nie przynoszą jednak spodziewanych efektów. Ze względu na spowolnienie gospodarcze w Europie wartość relacji greckich długów do PKB rośnie. W ramach trojki pojawiły się dyskusje, czy kuracja aplikowana greckiemu społeczeństwu jest na pewno prawidłowa. Stanowisko niemieckie znacząco różni się od stanowiska MFW. MFW rekomenduje zamiast oszczędności budżetowych głębszą redukcję długów greckich.

Istnienie strefy EURO w obecnej formie realizuje przede wszystkim niemieckie interesy gospodarcze i narodowe. Kraj ten znalazł się w obszarze walutowym, w którym dominuje gospodarczo nad innymi i jednocześnie korzysta z dobrodziejstw niższego kursu walutowego, niż ten, który by się ustalił dla tego kraju po jego wyjściu ze strefy EURO. W mediach zachodnich pojawiły się już nawoływania, aby gospodarka niemiecka wyszła ze strefy EURO24.

Zachowanie suwerenności finansowej i własnej waluty umożliwiłoby płynniejsze dostosowanie gospodarek krajów południa Europy do sytuacji kryzysowej przez osłabienie kursu walutowego. W obecnej sytuacji kraje te są zmuszone przechodzić długotrwały i bolesny proces polegający na aplikacji własnemu społeczeństwu reform strukturalnych.

Z bolesnej lekcji krajów południa Europy szybkie wnioski powinna wyciągnąć Polska i porzucić swoje dążenie do wejścia do strefy EURO, jako całkowicie bezzasadne w obecnych warunkach.

Kolejnym niezrozumiałym posunięciem polskiej polityki zagranicznej jest podpisanie paktu fiskalnego, poddanie się regulacjom sześciopaku i intencja wejścia do unii bankowej. Polska posiada jeden z najskuteczniejszych nadzorów finansowych w Europie25. Poziom polskiego długu publicznego do PKB znajduje się na umiarkowanym poziomie26. Pakt fiskalny jest umową międzyrządową, ponadnarodową, która prowadzi do tego, że państwa członkowskie trącą kompetencje i suwerenność na rzecz Brukseli w najważniejszej dziedzinie – finansach publicznych. Staje się to tym bardziej niebezpieczne, że to unijne instytucje będą pilnować przestrzegania dyscypliny finansowej27.

Pakt fiskalny w istotnym zakresie ogranicza suwerenność państwa polskiego – przekazuje bowiem Unii Europejskiej istotne atrybuty suwerenności fiskalnej pomimo, że Polska nie jest uczestnikiem strefy EURO. Kwestia stanowienia podatków oraz ich wydatkowania jest bowiem kamieniem węgielnym i suwerenności państwowej i demokracji.

Wejście Polski do strefy EURO i unii bankowej są sprzeczne z polskim interesem narodowym. Decyzje te pozbawią Polskę prawa do emisji suwerennego pieniądza, dobrodziejstw własnej polityki pieniężnej, autonomicznego zarządzania polskim systemem bankowym oraz możliwości ustalenia podwartościowego kursu walutowego.

Powiedzmy sobie wprost. Żyjemy na kolanach. Od samego początku polscy decydenci polityczni i finansowi działali wbrew polskiej racji stanu. Zostaliśmy ubogimi klientami zagranicznych banków, które decydują o naszym codziennym życiu i które w dalszym ciągu będą nas zadłużały, by w przeszłości zaproponować zabranie części terytorium za długi i być może, że przy milczącej akceptacji wschodnich sąsiadów to się dokona. Dziś wszyscy wiemy, że jest gorzej niż było i zamiast rozliczać winnych, wiesza się im Orła Białego na szyi.

TP